業務内容

千葉で相続の相談先をお探しなら

相続の案件を集中的に取り扱う「相続チーム」や専門家同士の協力による相続のワンストップサービスが特徴です。詳しくはこちらをご覧ください。

相続の注意点

相続での注意事例を紹介しています。千葉やその周辺にお住まいの方で、専門家へもっと具体的・詳細な内容について相談を希望される方は、私たちへお気軽にお問合せください。

サイト内更新情報(Pick up)

2025年12月26日

相続登記

被相続人が住所変更をしていた場合の相続登記

相続登記にあたっては、亡くなった方と登記上の所有者が同一人物である必要があります。これを証明するためには、亡くなった方の現在または過去の住所と登記上の住所が一致することを・・・

続きはこちら

2025年12月8日

相続放棄

相続放棄の手続きにかかる費用

相続放棄の手続きを行う際、裁判所に提出する書類を揃える必要があります。この必要書類を取得するために、まず費用がかかります。個々で必要な戸籍謄本等の数が変わりますので、その・・・

続きはこちら

2025年11月11日

遺産分割

遺産分割に納得できない場合の対応

相続人同士で、どの相続人が、どの財産を取得するかについて話し合っても、その遺産分割の内容に納得がいかず、合意することができないケースがあります。このような状況になって・・・

続きはこちら

2025年10月7日

手続き

相続で預貯金を解約するまでの流れ

相続が発生した後は、亡くなった方の預貯金を解約し、預貯金を相続する必要があります。そのため、まずは財産調査を行って、どの銀行に口座があるのか、預貯金がいくらあるのか等を・・・

続きはこちら

2025年9月24日

相続登記

不動産の相続手続きが必要な理由

不動産の相続手続きを進めるにあたり、まずは誰がその不動産を取得するのかを決めることになります。しかし、遺産分割協議をせずに放置してしまうと、いつの間にか相続人が亡くなって・・・

続きはこちら

2025年9月8日

遺言

遺言がある場合の相続の進め方

遺言執行者がいる場合には、相続人全員に就任通知を通知したうえで遺言書の開示を行い、遺産目録を遅滞なく作成し、相続人全員に開示したうえで、遺言に基づいた相続手続きを行い・・・

続きはこちら

2025年7月18日

遺留分

遺留分の期限

遺留分は、兄弟姉妹以外の相続人に保障される最低限の遺産取得分です。しかしこの権利は、いつまでも保障されているかというとそうではなく、相続の開始および遺留分を侵害する贈与・・・

続きはこちら

最新情報はこちら

当サイトでは相続に関する様々な情報を掲載しており、随時更新も行っています。最新情報はこちらでご紹介しています。

対応エリアのご紹介

各オフィスをご紹介しています。どちらも利便性のよい立地に設けておりますので、相談にお越しいただきやすいかと思います。相続でお困りの方はご利用ください。

遺言の作成でお悩みの方へ

1 どんな時に遺言を作るか

遺言は、いつかは発生するご自身(遺言者)の相続について、誰に何を相続されるまたは遺贈するかを決めることができる、相続の生前対策手段の一つです。

遺言を作る目的や意図は、遺言者の方によって様々ではありますが、共通しているのは、遺産分割に関する相続人間の紛争を予防することです。

遺言で遺産の分け方を指定しておけば、そもそも相続人同士でどのように遺産を分けるかを決めなくて済むという効果があります。

経営者の方や個人事業主の方で、特定の相続人に事業を継いでもらうことを考えている場合、経営資源の分散、事業の停滞を防ぐ目的で、株式や事業用財産を後継者とする相続人に集中して相続させることに用いられます。

家族と疎遠な方や、相続人がいない方などにおいては、慈善団体に寄付をするために用いることもあります。

もっとも、遺言にはいくつかの方式が定められていること、法律によって形式や手続きが厳格に定められていること、作成においては気を付けなければならない点も多くあります。

また、相続人の最低限の取り分である遺留分が保証されている点にも留意しなければなりません。

遺言を作成する際の注意点について、詳しく説明します。

2 遺言の種類

遺言には3つの種類があります。

遺言の種類とそれぞれの特徴については、こちらの記事も参考にしてください。

⑴ 自筆証書遺言

自筆証書遺言は、遺言者本人が自筆で作る方式の遺言です。

極論すれば、紙と筆記用具と印鑑さえあれば作成することができますので、もっとも手軽に作成することができます。

自筆証書遺言の書き方については、こちらも参考にしてください。

一方、法律上の要件を満たしていないと無効になってしまいますので、必要に応じて専門家の支援を受けることも大切です。

自筆証書遺言の要件は、次の通りです。

① 遺言者本人が自筆で全文を書くこと

自筆証書遺言の本文は、すべてご自分で手書きしなければなりません。

ただし、相続財産の全部又は一部の目録については、パソコンで作成することも認められています。

パソコンで目録を作成する場合、ページごとに署名と押印が必要となります

② 作成した日付が特定できること

遺言を作成した日付は、「○○年○○月○○日」などのように正確に特定できるように記載しなければなりません。

他に、遺言を作成した場合の前後関係が明らかになるようにしておくことも大切です。

③ 遺言者の氏名をフルネームで記載する

相続開始後に争いのもとになることを防ぐため、戸籍謄本等を確認し、正確な氏名を記載しましょう。

④ 遺言者の氏名の後に印鑑を押す

自筆証書遺言に押す印鑑に指定はありません。

しかし、相続人等の中に同じ苗字の人がいた場合には偽造を疑われる可能性もあるため、実印を用いることをおすすめします。

また、遺言作成日に近い日付の印鑑証明書も用意しておくと良いでしょう。

⑵ 公正証書遺言

公正証書遺言は、公証役場という場所で、法律の専門家である公証人が公正証書の形で作成する遺言です。

公証人が作成することから、自筆証書遺言における懸念事項である法律上の不備が生じる可能性がほとんどなく、無効になることが少ないという利点があります。

また、公証役場に原本が保管されるため、正本や謄本を紛失、汚損してしまった場合でも再発行することが可能です。

公正証書遺言を作成するためには、まず遺言者自身で遺言の内容を検討し、遺言の案を作成する必要があります。

遺言の案を作成したら、公証役場に問い合わせを行い、公証人と遺言の案の内容について検討、確認等を始めます。

遺言の内容を確定させる作業と並行して、遺言者の財産に関する資料、身分証明書等の必要書類を公証役場に提供します。

遺言の内容が確定し、必要書類が揃ったら、公証役場で遺言を作成する日時を調整します。

公正証書遺言の作成には、証人2名が必要となるため、立会いが可能な証人を用意する必要があります。

公正証書遺言を作成する当日は、公証役場で遺言の内容を確認し、署名、押印をして完了となります。

遺言の案の作成や、公証役場とのやり取りについては、遺言者本人で行うこともできます。

しかし、専門的な知識が必要になることもありますので、弁護士等に依頼することをおすすめします。

⑶ 秘密証書遺言

秘密証書遺言は、本人以外内容を見ることができない遺言であり、公証人と証人2人以上に遺言書の「存在」の証明のみをしてもらう、というものです。

遺言者が死亡するまで、遺言の内容を知られないようにすることができ、かつ遺言者の死後、遺言書が発見されないということを防ぐことができます。

もっとも、秘密証書遺言は、他の方法に比べ手間がかかり、さらに記載に不備があると無効になるなど確実性に欠ける面があります。

そのため、実務上はあまり用いられることがありません。

3 実際の遺言作成の流れ

実際に遺言を作成する場合、次のような流れで行うことをおすすめします。

⑴ 財産の整理

まず、遺言者本人の財産の整理が必要となります。

これを行わないと、誰に何を相続または遺贈させるかを決めることができません。

「すべての財産を○○に相続(または遺贈)させる」という遺言も可能ではありますが、遺産の内容が明確でないと、遺産を取得した人が財産を調査しなければならなくなります。

そのため、預貯金や不動産、有価証券などを正確かつ具体的に調査し、財産目録等を作成して整理しておくことが大切です。

⑵ 内容を検討する

次に、誰に何を相続または遺贈させるかを検討します。

推定相続人の方の生活状況、事業をされている方であれば事業の承継等、遺言者の方を取り巻く個別具体的な状況に応じて検討します。

遺産の評価額が多額になる場合、相続税等の税金についても検討します。

相続または遺贈を受けた方の納税資金を手当てできるよう、預貯金等の配分を考える必要があります。

⑶ 遺言の作成

ある程度遺言の内容が固まりましたら、下書きを兼ねて自筆証書遺言を作ってみることをおすすめします。

そして、自筆証書遺言では紛失や汚損等の不安が残るということであれば、改めて公正証書遺言にするというステップを踏むと安心できます。

4 遺言の作成についてご相談ください

遺言を作成したいが、どのような点に注意したらよいのか分からないという方はもちろん、作成してみたものの形式や内容が適切であるか心配だという方など、遺言の作成でお悩みの方はお気軽にご相談ください。

作成にあたって注意すべき点のご説明や、どのような遺言であればご希望を実現できるか等のアドバイスをさせていただくことができます。

遺言については原則相談料無料となっておりますので、まずはご連絡ください。

遺産分割のご相談は当法人へ

1 遺産分割のことはお気軽にご相談ください

遺産分割と一言でいっても、実に様々なことを対応しなければなりません。

遺産分割に際し、何から手をつけてよいか分からないという方や、相続人同士の話し合いがまとまらない、相続手続きを依頼したい等、お困りの方がいらっしゃいましたら、お気軽に私たちまでご相談ください。

相続案件を集中的に扱う者が、事前の財産・相続人調査から、遺産分割の話し合い、協議後の相続手続きまで幅広くご相談をお受けしています。

2 遺産分割について

相続発生後、被相続人の財産(遺産)は相続人の共有となります。

遺産分割は、遺産の共有関係を解消し、個々の財産を各相続人に確定的に取得させるための一連の手続きをいいます。

なお、相続人同士で誰がどの財産を取得するかを決める話し合いのことを、遺産分割協議と呼びます。

3 財産調査・相続人調査

4 相続人全員の合意が必要

遺産分割協議は、相続人全員の合意があることが必要です。

相続人の一部が反対している場合や、相続人の一部が欠けており全員の合意が取れていない場合、相続人の一部の合意が確認できない場合などには、遺産分割協議書は無効となります。

相続人と連絡が取れずお困りの場合や、相続人同士で揉めてしまい、協議が難航している場合はもちろん、揉めてまではいないけど適切に遺産を分けるにはどうしたらよいか教えてほしいといったご相談もお受けいたします。

遺産分割など、相続の問題解決を得意とする弁護士が対応させていただきますので、まずご相談ください。

5 遺産分割協議書の記載

相続人全員で合意し、協議が成立すれば、その内容を遺産分割協議書にまとめます。

遺産分割協議書は、その後の相続手続きに使用しますので、適切に手続きができる形で記載をします。

例えば、協議書に預金等の金融資産を記載する場合、遺産を特定するために、金融機関名、支店名、口座の種類、口座番号を正確に記載する必要があります。

不動産を記載する場合も、登記簿記載に記載されている事項を正確に記載しなければなりません。

また、遺産分割協議書の押印は、実印で行う必要があります。

加えて、実印で押したことを証明するために印鑑証明書も必要となります。

遺産分割協議書の内容に則して預金等の遺産を分配する場合、各金融機関に預金の解約等の手続きが必要となりますが、協議書に実印の押印が確認できないと、各金融機関で手続きを受け付けて貰えないので、この点は注意が必要です。

遺産分割協議書を作成する際の流れとその内容については、こちらもご参照ください。

相続手続きに使用できるよう、適切な形で遺産分割協議書を作成するためには、まず一度ご相談ください。

遺留分を請求したいとお考えの方へ

1 遺留分の請求をお考えの方はご相談ください

相続が発生した際、兄弟姉妹以外の法定相続人には、遺留分と呼ばれる最低限の遺産取得割合が認められています。

例えば遺言により、特定の人に財産が集中しているという場合には、遺留分が侵害されている可能性があり、その侵害された遺留分を取り戻すために遺留分侵害額請求をすることができます。

とはいえ、自分は遺留分が請求できるのか、その割合や請求できる期限など、詳しいことはよく分からないという方も多いのではないでしょうか。

遺留分の請求をお考えの方や、ご自身の遺留分が侵害されているかどうかよく分からないという方はまずご相談ください。

2 遺留分の請求に関する法改正

この遺留分の請求については、2019年に法改正がありました。

2019年6月30日までに生じた相続については、遺留分減殺請求といいます。

これは、遺留分の請求によって、遺留分侵害部分に相当する遺産の現物での返還がなされるというものです。

2019年7月1日以降に生じた相続については、遺留分侵害額請求といいます。

遺留分減殺請求との違いは、あくまでも現物ではなく、遺留分侵害部分に相当する金銭の支払を求めるという点にあります。

遺留分減殺請求の場合、請求の意思表示をした時点で、不動産等については共有状態になってしまいました。

こうなってしまうと、その後の処分等が非常に面倒になります。

そのため、遺留分侵害額請求により、金銭での清算をする方式に変更されました。

以下、主に遺留分侵害額請求について、説明します。

3 遺留分侵害額請求権利者

遺留分侵害額は、被相続人の法定相続人のうち、配偶者、子及びその代襲相続人、子やその代襲相続人がいない場合は直系尊属が請求することができます。

被相続人の兄弟姉妹やその代襲相続人は請求ができないという点に注意が必要です。

4 遺留分の割合

遺留分の割合は、法定相続人の構成で異なります。

直系尊属のみである場合遺産全体の3分の1、それ以外の場合は遺産全体の2分の1となります。

直系尊属のみで2人ともご存命の場合は、それぞれ4分の1となります。

配偶者と子2人がいる場合は、配偶者が4分の1、子はそれぞれ8分の1となります。

子が3人のみである場合、それぞれ6分の1となります。

5 遺留分侵害が発生するケース

まず、前提として、遺言による相続・遺贈があった場合と、生前贈与・死因贈与があった場合です。

遺産分割協議によって遺産の取り分を決めた場合には発生しません。

遺言、生前贈与・死因贈与により、特定の相続人や第三者に多額の遺産が渡った場合に、遺留分侵害が発生することがあります。

6 遺留分の計算

⑴ 遺留分の基準財産額の計算

相続財産に、一定の範囲の贈与財産を加え、相続債務を控除します。

一定の範囲の贈与財産とは、次の贈与財産です。

・相続開始前1年以内の贈与

・贈与者と受贈者が遺留分権利者に損害を与えることを知っていた贈与

・相続人への特別受益に該当する、相続開始前10年以内の贈与

※2019年6月30日以前に開始した相続については期間制限なし

⑵ 遺留分侵害額

遺留分の基準財産額が5000万円であり、単純化するために、法定相続人以外の人に全て遺贈されたとします。

法定相続人が、配偶者と子2人だったとすると、遺留分は配偶者が4分の1、子2人はそれぞれ8分の1ですので、遺留分侵害額は配偶者が1250万円、子2人はそれぞれ625万円となります。

7 遺留分侵害額請求権の時効と除斥期間

遺留分侵害額は、一定期間が経過すると請求ができなくなります。

具体的には、次の通りです。

相続開始及び遺留分侵害が生じていることを知ってから1年が経過すると、時効によって請求ができなくなります。

1年以内に請求の事実があれば時効は止められますので、内容証明郵便で請求の意思表示をするか、訴訟を提起しておきます。

また、相続開始から10年が経過した場合、除斥期間が経過したことにより請求ができなくなります。

相続の生前対策をお考えの方へ

1 相続の生前対策を検討するべきケース

相続の生前対策として行えることの幅はとても広く、生前対策をお考えの方の財産状況や親族とのご関係によって、やるべき対策の内容が変わってきますので、個別具体的に検討する必要があります。

そのため、相続に詳しい専門家にご相談いただくことをおすすめします。

特に生前対策を検討するべきケースとしては、お持ちの財産や親族関係が複雑な場合、相続税の節税をしたい場合、老後(特に認知能力が低下した後)の資金対策をしたい場合が挙げられます。

以下、それぞれの場合について、どのような生前対策が考えられるかを説明します。

2 お持ちの財産や親族関係が複雑な場合

まず、生前対策全般に言えることですが、生前対策をする方の財産と推定相続人をしっかりと調査することが必要です。

一般的に、ご自身が保有している財産を正確に把握している方は多くはありません。

そのため、一旦どのような財産をどれだけお持ちであるかを整理し、預金通帳や登記事項証明書など、財産の裏付けとなる資料も収集します。

複雑な財産をお持ちの方ほど、財産の調査、整理は大切になります。

正確な財産の情報があると、遺言の作成や、相続税対策などの生前対策をしっかりと行えるようになりますし、相続発生後の相続財産調査の負担も軽減することができます。

遺言作成や、相続税のシミュレーションをするうえでは、推定相続人の調査も大切です。

特に前妻または前夫との間に子がいる方などは、相続関係が複雑になることが多いので、戸籍謄本などを収集して、推定相続人をしっかりと把握しておきます。

そして、財産や推定相続人が複雑であると、遺産分割を巡った争いが発生しやすい傾向にあります。

そのため、遺産に含まれる財産を特定の相続人や受遺者に取得させたい場合や、相続人が遺産分割を巡って争うことを予防したい場合には、遺言を作成するという手段が有効です。

ただし、後日遺言の効力が争われたり、遺留分侵害額請求が起きないようにするためには、専門家に遺言の作成を依頼することをおすすめします。

3 相続税の節税をしたい場合

財産や推定相続人を正確に把握することで、相続税のシミュレーションをすることができます。

そのうえで、特に現金や預貯金が多い場合には、生命保険金の非課税枠や、不動産購入による評価額の低減効果を活用することで、相続税を軽減するための対策をすることができます。

逆に、土地など換価に時間がかかる財産が多い場合には、予め売却しておくことで、相続人の納税資金を調達することができます。

また、配偶者には大幅に相続税が控除される制度が存在しますので、二次相続も含めた検討も必要となりますが、遺言によって配偶者に多く財産を取得させることで相続税を低減することができます。

そのほか、一定の要件を満たす相続人が被相続人のご自宅等の敷地を取得した場合には、当該土地の評価を大幅に低減できる特例も存在しますので、予め要件を満たす相続人が当該土地を取得するという内容の遺言を作成しておくことも有効です。

4 老後(特に認知能力が低下した後)の資金対策をしたい場合

認知能力が低下し、施設等に入所される際に、自宅を売却して施設費を賄うことをお考えの場合には、民事信託を活用するという方法があります。

予めご家族の方(受託者)等との間で信託契約を締結しておくことで、ご自身が施設に入ることになった際には受託者がご自宅を売却し、その売却金の中から施設費を支払うことができます。

民事信託契約を作成するには専門的な知識が必要となりますし、信託口口座の作成については実務上の経験も必要とされますので、民事信託をご検討の場合は専門家に依頼することをおすすめします。

また、認知能力が低下する前に任意後見契約を締結しておくことで、後見相当の状態になった後の財産の管理を後見人に任せることが可能となります。

任意後見契約がないと、後見相当の状態になった際に、必ずしも成年後見人が選任されるとは限りませんし、ご自身が望んだ方が後見人に就いてくれるとも限りません。

相続税についてお悩みの方へ

1 相続税がかかるのか、かからないのか分からない方

相続税は、相続によって取得する遺産が基礎控除内であればかかりません。

相続税の基礎控除額は、次のように計算します。

3000万円+600万円×法定相続人の人数=基礎控除額

たとえば、法定相続人の人数が4人であった場合、遺産の総額が基礎控除額の5400万円以内であれば相続税はかかりません。

相続税がかかるのかどうかよく分からないという方は、まずはお気軽にご相談ください。

2 生前贈与による相続税対策をお考えの方

相続税がかからないようにするために生前贈与を行うべきかどうか、お悩みの方もいらっしゃると思います。

生前贈与による相続税対策をお考えの場合に、相続時精算課税と暦年課税のどちらを選択した方がよいかは、ケースバイケースとなりますので、まずは相続税に詳しい税理士へご相談されることをおすすめします。

高齢の方の場合は、相続時精算課税制度を選択した方が有利な場合があります。

それは、暦年課税制度の場合、相続開始前7年間で被相続人から贈与があると、相続財産に加算されてしまうからです。

これに対し、相続時精算課税制度の場合、基礎控除により控除された年間110万円までの贈与財産は、相続財産に加算しなくて済むので、税金が少なくて済む場合があるといえます。

また、将来値上がりしそうな財産を贈与した場合は、相続時精算課税制度を選択した方が、税金が抑えられる可能性が高いといえます。

というのは、相続財産に加算される価額は、贈与時の価額だからです。

そのほか、暦年課税制度の基礎控除は贈与を受けた人ごとに年間110万円にとどまるので、複数の人から贈与を受ける場合には、相続時精算課税制度を利用した方が、税金が抑えられる場合があります。

相続税と贈与税の違いについては、こちらでも解説していますので参考にしてください。

このような細かな違いや、与えうる効果などを検討し、適切な相続税対策を行うために、まずは税理士へご相談ください。

3 不動産に関する対策をお考えの方

更地のままだと相続税評価額が高くなってしまいますが、土地上に建物が建っていると、土地の利用が制限されるので、評価額は低くなります。

よく用いられる方法としては、更地に賃貸アパートを建てる方法があります。

そうすると、土地部分については貸家建付地として評価され、評価額が低くなることがあります。

このように、不動産の対策によって、税金が抑えられる場合がありますが、本当に節税となるかは慎重に判断する必要があります。

そのため、まずはご相談ください。

相続の相談はお早めに

1 相続の相談をするタイミングはいつか

⑴ 早めのご相談をおすすめします

専門家に相続の相談をするつもりだけれど、いつ相談に行ったらよいか分からないという方や、相談のタイミングは今ではなく、もう少し後でもいいのではないかとお考えの方もいらっしゃるかもしれません。

しかし、相続の相談は、早ければ早いほど専門家が為し得る選択肢が増えるため、相談するタイミングは早いに越したことはありません。

⑵ 早めに相談したほうがよい理由

例えば、遺産分割の紛争案件で考えてみますと、調停や審判が煮詰まっているタイミングで相談をいただいても、すでに行われた中間合意や主張について覆すことは難しいので、その時点で可能となる主張は限られます。

調停を申し立てる段階や申し立てられてすぐのタイミングであれば、別の方針を立てることができたかもしれません。

調停が起きる前のタイミングでご相談をいただいていれば、裁判外での交渉で解決できた可能性もありますし、裁判を起こす準備について専門家に依頼することもできたでしょう。

さらに早く、相続が発生する前の段階でのご相談であれば、遺言書を作成してトラブルを未然に防いだり、遺留分にも配慮した内容にしたりすることができるかと思います。

そして遺言書があることで、相続登記や預金解約をスムーズに行うことができたかもしれません。

また、相続手続きの中には期限が決まっているものも多くあります。

相談のタイミングが遅く、すでに相続税の申告期限を過ぎてしまっており、分割見込み書が未提出であったりすると、この時点で相続税の特例を使うことができなくなってしまっていることがあります。

相続税の申告期限前のご相談であれば、将来、遺産分割がまとまった後に特例を使用することが可能となるようなご提案も可能です。

以上のように、早いタイミングで相談をしていただくほどに、取り得る手段の幅が広がることがあります。

とにかく相談が必要かなと思い至ったタイミングでご相談をいただくことが、相続で後悔しないための重要なポイントです。

2 無料相談をご活用ください

早めの相談が重要ということについて述べてきましたが、それでもまだ相談すべきか迷ってしまう方もいらっしゃるかもしれません。

そのようなときは、相続の無料相談を活用されるのがよいかと思います。

実際に無料相談を行っている事務所も多くありますし、私たちも相続に関するご相談は原則相談料無料でお受けしております。

費用のご負担なく、まずは相談することができますので、相談費用が心配な方でもお気軽にご利用ください。

実際に相談をしていただくことで、今後の流れを把握したり、解決までの見通しを立てることができるかと思います。

また、専門家から見た時に、具体的に依頼すべき状況か否かについてもご説明させていただきますので、まずはご連絡いただければと思います。

相続対策についてもご相談ください

1 主な相続対策

「遺産相続で親戚と揉めた」「相続の際に高額な相続税がかかった」等の話を聞くと、ご自身の相続についても何かしら早めに手を打っておいた方がよいと思われるかもしれません。

しかし、具体的にどのような対策をすればよいのか分からないという方も多いかと思います。

相続対策としては、主に遺産分割対策、納税資金対策、節税対策の3つに分かれます。

適切な対策をとることが大切ですので、それぞれ適切な対応ができる専門家にご相談いただくことをおすすめいたします。

2 遺産分割対策

遺産分割対策は、紛争にならずに相続を解決することを目的としています。

具体的には、遺言書の作成がこれにあたります。

また、生前に土地を分筆したり、複数の賃貸物件を相続人の数に合わせて用意し紛争が起こらないようにしたり、長男に実家を継がせるために支払う予定の遺留分額を生命保険金等で準備したりすることもあります。

場合によって「遺留分対策」と呼ばれることもあります。

これらの対策を担うのは主に弁護士ですが、遺産取得を誰が行うかにより、小規模宅地の特例等の節税制度の利用可否が決まることから、税金の知識も必要となります。

3 納税資金対策

納税資金対策は、相続税の納税資金を準備することです。

相続税の納税を想定し、事前に売却物件を選定して分筆や測量を行っておくこと等がこれにあたります。

また、生命保険金を使って対策をする場合もあります。

相続税の納税には期限があり、物納しようにも要件が厳しいため、特に預貯金よりも不動産を多くお持ちの方などは、事前に相続税の概算額を計算したうえで、納税資金対策をしておく必要があります。

この対策を担うのは主に税理士ですが、生命保険金を活用するケースでは、遺留分が生命保険金に対して行使されるかという遺産分割対策の知識も求められることがあります。

4 節税対策

賃貸物件の建築をして相続税評価額を調整したり、宅地特例等の使用ができるようにしたりすることを指します。

節税対策を担うのは主に税理士です。

5 私たちにご相談ください

上述したとおり、各対策において法律・税金など複数の分野の知識が必要となります。

それぞれ相談するにあたり、個別に事務所を探し、事情を一から説明することは手間がかかるかと思います。

私たちは、弁護士法人心の弁護士と税理士法人心の税理士が必要に応じて連携しており、両方の知識やノウハウを生かして事案の解決にあたっています。

相続に関する相談料は原則無料ですので、お気軽にご相談ください。

相続で困った場合の相談先

1 相続後はやることがたくさんある

一概に相続手続きと言っても、たくさんの種類があります。

市役所への死亡届に始まり、年金の受給停止、保険金の受け取り、預金口座の解約、不動産の名義変更、相続税の申告など様々です。

そして、これらの手続きを行う窓口も、市役所、年金事務所、保険会社、銀行、法務局、税務署など手続きごとにバラバラです。

このように、たくさんある相続の手続きについて、それぞれの窓口に行って一つ一つ相談をするのは大変なことかと思います。

2 早めにプランを立てることが大切

上記の相続手続きの中には期限が決められているものもあり、中には1〜2週間という短い期間で期限を迎えてしまうものもあるため、ご葬儀などと並行して手続きをしていかなければならないこともあります。

相続後は、どの手続きをどの順番でやるか、計画的にプランを立てて行くことが大切です。

また、手続きのために頻繁に仕事等を休まなければいけない状態となると、お忙しい方は、手続きの一部もしくは全部を専門家に依頼することも検討されるかと思います。

その場合、どの手続きを専門家に任せて、どの手続きを自分でやるかということも考えていかなければなりません。

3 相続に詳しい専門家にご相談を

相続手続きを進めるにあたっては、関連する窓口の種類が多いため、まずどこに何を相談すればいいのか分からないという方もいらっしゃるのではないでしょうか。

そこで、まずは相続手続き全体に精通しているところに相談されることをおすすめします。

手続きの全体像を把握していれば、まずやらなければいけないことを整理して、やるべき順番のプランを立てることができるかと思います。

4 相続でお困りの場合はお気軽にご相談ください

相続で何から始めればいいかお困りの場合は、まずは私どもにご相談ください。

相続を集中的に取り扱う者がご相談をお伺いし、必要な手続きは何か、いつ・どのような流れで手続きを行っていくのがよいか等、ご説明させていただきます。

また、私たちは相続に関わる複数の専門家が連携できる体制となっておりますので、手続きの途中で相続人同士の揉め事が発生してしまったという場合には弁護士法人心の弁護士が、相続税申告が必要となった場合には税理士法人心の税理士が対応することが可能です。

相続に関するお悩みは、原則無料でご相談いただけますので、まずはお気軽にご連絡ください。

不動産評価に強い専門家に相談すべき理由

1 不動産評価は誰がやっても同じではない

相続においては、不動産評価が必要な場面が数多くあります。

例えば、遺産の分け方を決めるときは、不動産の価値をお金に換算し、評価をすることになります。

遺言を作成するなど、生前対策をする場合も、相続人にとって納得できる分け方を検討するためには、不動産の価値の算定は必要です。

不動産評価の特徴のひとつとして、評価額が複数あるという点が挙げられます。

具体的には、固定資産評価額、路線価、公示価格、時価(市場価格)があります。

このうち、もっとも実際の価値に近いものは、時価になります。

不動産の時価評価とは、要は「売ったらいくらになるか」という仮定の価格を出すものなので、誰が評価しても同じになるわけではありません。

「この土地は農地なので、買う人がいないから二束三文でしか売れない」という人もいれば、「この土地に新築住宅を立てて、住宅とセットで売れば高く売れる」という人もいます。

さらに、より踏み込んだ話として、「この土地は農地法の規制があるから、新築住宅を立てることはできないので、新築住宅を立てる前提での評価はありえない」といった反論がなされることもあります。

少子高齢化等の影響によって一般的には郊外の住宅地の価値は下がると言われる一方で、テレワークの普及や再生可能エネルギー発電用地の需要増など、様々な要因によって不動産の価格は変わる可能性があります。

このように、不動産評価は、どのように評価をするかによって価格が変わってきます。

適正に評価し、より良い相続を実現するためには、不動産評価に強い専門家の力が必要になってきます。

2 不動産評価が不適切だと数十万円単位で損をすることも

不動産評価が不適切だと、余分にお金を支払うことになる場合があります。

例えば、相続税の申告においては、不動産評価が高いほど支払う税金も高くなります。

そのため、ルールに沿って正しく不動産の評価額を下げることができるか否かが、相続税の負担の大きさを決めます。

相続税申告における不動産評価には細かいルールがたくさんあります。

土地の形(綺麗な長方形なのか歪な形なのか等)、何本の道路に接しているか(道路の接していない場合を含む)、道路からの間口・奥行き、都市計画法上の扱い、建築基準法上の制限など様々な要素があり、評価方法により金額が変わってきます。

また、不動産の評価を下げることができる様々な特例があるため、これらの適用要件を見極め、うまく利用する必要があります。

不動産の評価額が1200万円か1000万円かにより、支払うべき税金が数十万円単位で変わってくることもあるので、不適切な不動産評価で申告してしまうと、本来なら支払わなくてよかった税金を支払うことにもなりかねません。

3 不動産評価でお困りならご相談ください

私たちは、お客様の相続の際の不動産評価についてのお悩みを適切に解決するため、各専門家が連携して、より良い相続となるようにサポートいたします。

日頃から相続の問題を多く取り扱い、知識やノウハウの研鑽に努めている者がご相談を承りますので、不動産評価をはじめ、相続でお困りの際は、お気軽にご相談ください。

各専門家が協力できることの強み

1 相続に関わる専門家

相続に関わる専門家は、実に多様です。

相続紛争を担う弁護士、相続税申告や不動産を売却する場合の譲渡所得課税の申告を行う税理士、相続登記を行う司法書士というように、各専門家がそれぞれの業務を行うことになります。

しかし、相続においては、ただ単に各専門家がそれぞれの業務を行えばよいというわけではありません。

相続においては、法律・税・不動産が複雑に絡み合うことが多いため、よりスムーズな問題解決のためにはお互いに連携して業務を行う必要があります。

2 各専門家が協力する必要性

弁護士と税理士の関係でいえば、弁護士が担当する遺産分割協議においては、相続税に関する小規模宅地の特例や、売却する場合の空き家特例等の各特例に精通していないと、納税額をも考慮した適切な提案をすることはできません。

裁判所において解決する場合も、相続税の修正、更正の請求まで意識した調停条項を作成するところまで関与してはもらえないため、相続紛争に関する知識だけではなく、税務知識が必要になります。

また、税理士は適切な特例に関する知識はありますが、弁護士と連携していないと、税法上は合理的であるものの、相続人間の協議が整わないような不平等な提案をするケースもあり得ます。

例えば、長男側が依頼した税理士が、家業に従事する長男に有利になるよう、不動産を長男に寄せた協議書を作成して、他の子達に承諾させるというようなことはよくありますが、それだけでは公平な相続を実現できないことがあります。

また、弁護士や税理士は司法書士とも連携する必要があります。

なぜなら、税務署に対して譲渡所得課税を適切に納税するために協議書の体裁を整えたとしても、法務局ではそれが通らずに登記を入れられなかったり、逆に法務局で登記を入れることができるように記載をすると、税務署で認められなかったりするという場合があるからです。

具体的には、換価分割を行う場合の代表相続人登記等がこれにあたります。

このように、相続事件の解決には、各専門家の協働が不可欠なのです。

3 相続の幅広い問題に対応できる体制を整えています

私たちは、法律や税金の両方の知識が必要となる相続の問題について、ワンストップで対応することができ、このことは私たちの強みの一つです。

お悩みの内容に応じて別々の事務所に相談に行く手間を省くことができますし、法律・税金の両面からより良い相続となるよう尽力いたします。

誰に相談したらよいか分からないという場合も、お悩みの内容に対応できる者がご相談を承りますので、相続に関してお悩みの方はお気軽にご相談ください。

相続に強い専門家に依頼するメリット

1 相続に強い弁護士に依頼するメリット

相続に強い弁護士は、遺産分割調停、審判に関するノウハウを持っているため、揉めた場合に裁判所がどのような判断をするかの推測が可能であり、適切な主張および解決の落としどころを提案することができます。

また、相続案件において多くの交渉を経験していることから、交渉カードの切り方やタイミング、資料の収集、相続税等の知識を踏まえた提案等ができ、合理的な解決を期待できます。

なお、相続においては、法律の知識だけではなく、税の知識も必要となる場面が多くあります。

そのため、相続税や譲渡所得課税の知識があることが前提です。

どのような分割をするのかについて、相続税の特例である小規模宅地の特例や配偶者控除を抜きにしては合理的な解決が図れるはずもないですし、マイホーム特例や空き家特例を使用することのできる相続人とそうではない相続人がいるケースでは、税制優遇が納得感を生み、解決へと結びつくこともあるからです。

相続において相続人の皆様が知りたい部分は、実際に手元に残る金額はいくらなのかであり、税制の理解なく、手元に残る金額を算定することは不可能なのです。

2 相続に強い税理士に依頼するメリット

相続に強い税理士なら、各種特例の理解はもちろん、紛争についても精通している必要があります。

相続税の申告や納税を考える際は、一家全体の相続税を下げるという観点だけではなく、相続人全員が納得する分割方法であることも重要です。

たとえ税の負担をより多く軽減できる分割方法であったとしても、相続人の中に分け方に納得のいかない方がいると、その後のトラブルに発展してしまうかもしれないためです。

3 複数の分野の知識を併せ持つという強み

上述したとおり、相続において、紛争の知識と相続税や譲渡所得課税等の税金の知識はリンクしており、一方だけ持っていても相続事件を適切に解決することはできません。

そのため、相続に強い専門家というのは、法的知識と税の知識の両方を持った上で、解決にあたるのが相応しいと考えらます。

私たちは、弁護士や税理士がお互いに連携しており、双方の知識を持って事件解決にあたっています。

相続に関するご相談は、原則相談料無料でお受けしておりますので、まずはお気軽にご相談ください。

相続について弁護士に相談するべきタイミング

1 相談しようか迷ったらお早めのご相談を

相続について弁護士に相談するというと、「裁判で争って、遺産を取り合う」というイメージを持たれている方もいらっしゃるかもしれません。

また、「弁護士を入れたらかえって揉めてしまうのでは…」とのご不安を伺うこともあります。

しかし、弁護士は、相続の争いごとに限らず、複雑な相続手続きの代行や、将来を見据えた最適な相続のプランの提案など、様々なことを行います。

そのため、相続のお悩みがあれば、まずは気軽に相談されることをおすすめします。

2 相続手続きには期限がある

相続手続きは、「亡くなってから○○日以内」という期限が設けられていることが多いです。

期限を過ぎてしまうと、余分な税金を納めなくてはならなかったり、法的な請求ができなくなったりするということもあります。

例えば、相続放棄の申述には3か月、相続税の申告には10か月という期限があります。

これらの申立てや申告には、提出しなければならない書類が多く、資料集め等の準備の時間を考えると、直前に行っても間に合わないこともあります。

そのため、まずは手続きの期限を確認して、それに間に合うようにプランを立てていくことが重要です。

3 揉めそうな場合も早めに戦略を

相続人同士で揉めそうな場合、初動が肝心です。

例えば、

・揉める必要はなかったのに、最初の切り出し方が悪く、揉めてしまった。

・遺産分割協議書に判子を押した後に、相手の不正な使い込みが発覚したが、協議のやり直しはできなかった。

・裁判で不用意な証言をしてしまい、後から弁護士をいれたが、その証言のために不利になってしまった。

など、早めに相談して適切に対応していれば回避できたケースは多くあります。

また、早くからご相談いただくことで、証拠集めや交渉の進め方などについて、揉める前から検討することができ、揉め事もスムーズに解決できるようになります。

「揉めてから相談する」という考えでは、手遅れになってしまう場合もありえるので、まずは早めのご相談をおすすめします。

4 生前の相続対策もお早めのご相談がおすすめ

相続で揉めないように、生前から相続対策を検討される場合もあるかと思います。

特に遺言を作成する場合など、お早めのご相談をおすすめします。

あまりに高齢になってから作成された遺言ですと、後から遺言能力が問題となるケースもあります。

また、作成するご自分の身にもいつ何が起こるかは分かりませんので、早めにご相談いただくのがよいかと思います。

相続について税理士に相談するべきタイミング

1 税理士に相続の相談をするのは早い方がよい

相続について、税理士に相談すべき分野は、主に相続税に関することです。

申告手続きに関することや、生前の相続税対策について税理士に相談することが多いかと思います。

相続について税理士に相談するタイミングに関しては、決まりはありません。

しかし、基本的には、早ければ早いほどよいです。

可能であれば、被相続人となるべき方の生前から相談をした方がよいです。

その理由について、以下に詳しく説明します。

2 効果的な生前対策をするため

被相続人となるべき方の生前であれば、財産の状況によっては相続税の節税を図ることができます。

例えば、現金や預貯金を多めにお持ちの方であれば、相続人となるべき方を受取人とする生命保険に加入することで、相続税の非課税枠を活用することができます。

また一般的には、不動産を購入して貸付けることで、相続財産の評価額を低減し、相続税額を減額することもできます。

対策の内容によっては、早めに始めることでより効果が大きくなるものもありますので、お早めのご相談をおすすめします。

3 相続税申告には期限がある

相続税申告は、相続の開始を知った日から10か月以内に行わなければなりません。

被相続人の財産の内容にもよりますが、相続税申告の準備にはとても時間がかかることもあります。

そのため、相続税申告の準備は、可能な限り早く始めた方が安全です。

申告の準備に費やす時間の大半は、被相続人の財産の調査と評価、遺産分割協議(遺言がある場合は不要)です。

被相続人の財産(生命保険等のみなし相続財産含む)については、できれば生前から整理し、目録等を作成しておくことが望ましいです。

相続が開始した後になると、被相続人はすでにお亡くなりになっているため、相続財産の調査が大変になるためです。

生前から財産を整理しておくことで、貸付地がある場合の賃貸借契約書や非上場株式評価に必要な決算書等、相続財産の評価に必要な資料の準備をしたり、遺産分割案の検討も行えます。

早めに税理士に相談をすれば、具体的にどのような資料を用意する必要があるか、税金面にも配慮しつつ、どのような内容で遺産分割をするとよいかという点についてアドバイスを受けることができます。

このように、期限に間に合うよう計画的に準備が進められるという点でも、相談のタイミングは早いほうがよいといえます。

相続の相談から解決までにかかる時間

1 相続にかかる時間は状況によって様々

「相続は時間がかかると聞いたのですが、実際どれくらいかかりますか?」といったご質問をよくいただきます。

相続でどれくらいの時間がかかるかは、ご家族の状況によって様々です。

一般的には、早い場合で2~3か月、相続人同士が揉めた結果として長引いた場合ですと1~2年かかることも珍しくありません。

これだけ解決時間に幅が生まれる理由としては、どのような相続手続きが必要になってくるかがそれぞれのご家族ごとに違うためです。

2 それぞれの手続きにかかる時間

相続には様々な手続きがありますが、一例として次のような手続きがあり、それぞれにかかる時間の目安をご紹介します。

⑴ 名義変更(1~3か月)

亡くなった方の不動産の名義を書き換えたり、預金口座の名義を解約したりする手続きです。

これらの手続きを行うには、まず戸籍を取り寄せる必要があり、家族関係により集める戸籍は変わりますが、取寄せに1~2か月ほどかかります。

例えば、「親から子に相続する場合」「相続人が結婚していない場合」等であれば取寄せは早く終わりますが、「叔父から甥姪に相続する場合」「相続人に離婚歴等がある場合」等には、取寄せにさらに時間がかかってしまいます。

そして、戸籍を集め終わって銀行や法務局に手続きを申請してから、名義変更が完了するまでに1か月程度かかるため、名義を変えるだけでもそれなりの時間がかかります。

⑵ 相続税申告(~10か月)

相続税の申告期限は、亡くなってから10か月以内となります。

もっとも、申告を行うためには、財産調査や資料集めの時間が必要となります。

期限に間に合うように余裕をもって準備することを考えると、できるだけ早く税理士に相談することをおすすめします。

⑶ 相続放棄(1~2か月)

相続を放棄するには、亡くなったことを知ってから3か月以内に裁判所に申立をする必要があります。

戸籍等の必要書類を集めて申立てをするまでに1~2か月、申立をしてから結果が裁判所から届くまで2週間~1か月程度かかります。

⑷ 遺産分割・遺留分侵害額請求など紛争解決(3か月~数年)

相続人同士が揉めている場合は、当事者同士での話し合いがまとまるか、裁判所で決着がつくまで続くこととなります。

そのため、解決までの時間はご家族ごとに大きく変わってきます。

あくまで目安でしかありませんが、話し合いで解決する場合は3か月~1年くらいで終わることが多いです。

調停や訴訟など裁判になった場合は、6か月~1年、長い場合には数年かかることもあります。

3 見通しを知るためにもまずはご相談を

以上のように、相続において、問題解決までの時間は人によって様々ですが、どのような場合でも、早めにまずは相談し、必要な手続きを確認の上、解決までの見通しを立てておくと安心できるかと思います。

私たちは原則無料で相続についてのご相談をお受けしておりますので、まずはお気軽にご相談ください。

相続について専門家に相談すべきケース

1 相続手続きは複雑で手間がかかる

相続手続きには様々なものがあり、それぞれ、必要書類や申請先、提出期限などが異なります。

そのため、相続人ご自身で全てを行おうとすると、大変な時間と手間がかかります。

必要書類の収集のために市役所等へ行く必要もあるため、平日の昼間にお仕事をされている場合は、お仕事を休まなければならなくなることもあります。

計画的に相続手続きを進めるためには、まず「何をすべきか」「どこまで専門家に依頼をすべきか」を整理するため、一度専門家に相談することをおすすめします。

2 特に専門家に相談すべきケース

相続手続きにおいて、特に専門家がいないと解決が困難なケースとして次のような場合があります。

⑴ 相続人と連絡が取れない

相続人と連絡が取れないケースとして、連絡先が分からない場合と連絡をしても無視される場合とがあります。

連絡先が分からない場合は、戸籍を大量に取り寄せて住所を探し出す必要があります。

場合によっては20通以上の戸籍類を取り寄せる必要があり、大変な時間と手間がかかります。

また、連絡をしても無視される場合は、裁判所での手続きも検討しなければなりません。

⑵ 遺産に不動産がある

亡くなった方名義の不動産がある場合には、相続登記の手続きを法務局で行う必要があります。

また、相続では不動産の評価額が争いになることが多くあります。

不動産の評価をするにあたっては、専門的な知識が必要とされる場面も多いため、不動産の知識を有する専門家にご相談されることをおすすめします。

⑶ 生前贈与がある場合

生前贈与を受けた相続人がいる場合、特別受益として、相続の取り分を調整する可能性があります。

相続分の調整を行う計算方法は複雑であるため、専門家に正確な計算をお願いするのが望ましいです。

また、生前贈与につき争いがある場合は、裁判所で争いになるケースも少なくありません。

裁判所での争いはもちろん、仮に裁判・調停とならない場合でも交渉材料として、証拠集めや裁判例のリサーチなどが必要になります。

⑷ 介護や家業の手伝いをした相続人がいる場合

介護や家業の手伝いをした相続人がいる場合には、寄与分として、相続の取り分が増える可能性があります。

その際は、介護等の形のないものを金銭に換算して評価することになります。

また、介護も、全てが寄与分として認められるわけではなく、どの範囲の介護を寄与分として認めるかが争いになります。

このように、介護をした相続人がいる場合は、法律の議論に深く踏み込んだ話し合いが必要となるため、一度専門家にご相談ください。

⑸ 2人以上が亡くなっている場合

お祖父様が亡くなられた後にお父様も亡くなられているなど、2人以上の方が亡くなられている場合は、相続関係が極めて複雑になっている場合があります。

このような場合、手続きに多くの戸籍が必要になります。

場合によっては100通近くの戸籍を全国各地の市役所に発行してもらわなければいけないこともあり得ます。

また、相続人を調査したところ、叔父・叔母・従兄弟や名前の知らない親戚まで10人以上が相続人だったケースもあります。

このようなケースでは、相続分が1/100の相続人などが現れ、さらにその全員から同意を得なければならないなど、手続きが難航することが予想されます。

このように2人以上の方が亡くなっている場合は、相続が極めて複雑になる可能性があるため、専門家にご相談ください。

⑹ 兄弟姉妹が亡くなって相続人になった場合

兄弟姉妹が亡くなり、亡くなった方に子供がいない場合、その兄弟が相続人になる場合があります。

このような場合は、一般的に相続関係が複雑になりやすく、必要な戸籍も多くなります。

また、ご両親が亡くなった後に、子供のいない兄弟が亡くなった場合、ご両親の相続の計算は複雑になりがちです。

そのため、ご兄弟の相続の場合も、専門家へのご相談をおすすめします。

3 悩んだらまずはご相談ください

特に相続手続きが複雑になりやすいケースを紹介しましたが、これ以外にも、専門家がいないと解決が困難なケースは多くあります。

家族で話し合っている間はすぐに終わるだろうと思われたとしても、専門家に相談したところ、とても複雑な手続きが必要なことが判明するケースも少なくありません。

そのため、相続が発生したらまずは一度、専門家にご相談されることをおすすめします。

私たちは、相続について原則無料でご相談を承ります。

相談すべきか迷った方はもちろん、まず何が必要かを聞きたいという方でもお気軽にご相談ください。

相続放棄をお考えの方へ

1 相続放棄をお考えの方はまずご相談ください

相続放棄を行うにあたっては、以下のように検討すべき事項が多くあります。

- ・相続するべきか相続放棄をすべきか

- ・相続放棄の前に財産調査をすべきか

- ・相続放棄の前にやっていいこと、いけないことは何か

適切に手続きを行わないと相続放棄ができなくなってしまうこともありますので、まずは専門家に相談することをおすすめします。

2 相続放棄の期限に注意

相続放棄は「相続の開始があったことを知った時から」3か月以内に行わなければなりません。

3か月と聞くと、比較的余裕があるように聞こえるかもしれません。

しかし、相続放棄を行うために、手続きに必要な戸籍等の書類を集めるだけでも1~2か月かかってしまうことは珍しくありません。

また、亡くなった方に借金があるか、借金を支払えるだけの財産があるかを調査してから相続放棄をする場合ですと、更に1~2か月かかってしまうこともあります。

そのため、亡くなってすぐに相続放棄の検討を始めたとしても、3か月の期間に間に合わなくなってしまうこともあり得ます。

その場合は期間延長の手続きをすることになりますが、そちらもすぐに手続きができるとは限りません。

そのため、相続放棄をお考えの方は、できる限り早めに準備にとりかかる必要があります。

相続放棄をするかどうかを悩んでいる場合も、早めに相談してスケジュールを確認するのがよいでしょう。

3 相続放棄ができなくなる行為をしないように注意する

相続放棄を行う上では、注意しなければならないことがあります。

例えば、亡くなった方の遺産を使ってしまった場合、相続することを認めた、つまり、「単純承認」をしたとして、相続放棄ができなくなってしまうことがあります。

相続放棄をお考えの場合は、間違えて「単純承認」をしてしまわないようにご注意ください。

どのような行為をすると「単純承認」したことになってしまうのかは個々の状況に応じて判断されますので、心配な方はご相談ください。

4 相続放棄を慎重に検討すべきケース

相続放棄をすると、残された借金などを返済する義務を負わなくてもよくなります。

しかし、相続放棄をしてしまった結果、逆に損をしてしまったというケースもあります。

例)相続放棄をしたのに、借金が無くならなかったケース

働き盛りのAさんは、自宅マンションをローンで購入し、給料でローンを返済していました。

しかし、不幸にも若くして病気で亡くなってしまい、遺された家族は遺族年金と退職金だけではローンを払っていくことはできず、また、マンションの価値も購入時より低くなっており売却して返済することもできません。

そこで、家族全員で相続放棄をし、賃貸マンションに移り住むことにしました。

しかしながらその後、相続放棄をした配偶者のBさんにローン支払いの督促が届きました。

実は配偶者のBさんは、マンション購入時に共働きだったため、ローンの連帯保証人になっていました。

相続放棄をしても、連帯保証人としてローンの支払義務は残るため、自宅マンションを失ったにもかかわらず、Bさんはローンの返済を迫られることになってしまいます。

このようなケースでは、事前に専門家とシミュレーションを行い、相続放棄をすべきかどうかを慎重に検討する必要があります。

例)相続放棄をした後で、多額の遺産が見つかったケース

Cさんには子供がおらず、配偶者にも先立たれていたため、甥のDさんが相続することになりました。

Dさんは、Cさんとは小さい頃に何度か会ったきりで、Cさんのことはあまり知りませんでした。

Cさんは昔、小規模ながら町工場を経営していましたが、だいぶ昔に工場も閉め、今ではそこに立派なマンションが建ってしまっています。

Dさんは、Cさんの家から見つかった通帳には病院や介護サービスへの支払いのみであまり残額もなく、自宅も田舎で大した値段にならなさそうだし、相続すると手間の方がかかると思い相続放棄をしました。

しかし、あとでCさんは工場跡地のマンションの部屋を2部屋(1億円相当)所有していることがわかりました。

実は、マンションを建設する際に、町工場を譲る代わりに建設後のマンションの部屋を譲り受けていたのです。

相続をしていれば、手間やコストを補って有り余る財産を相続できた事例です。

このような事例もあり得るため、状況によっては、相続放棄の前に専門家に依頼して財産調査を行うほうが良い場合もあります。

相続について専門家に相談する流れ

1 まずは相談先を探す

相続のことで、不安なことや困ったことがある場合は、専門家に相談することが大切です。

相続においては、法律や税、不動産など、様々な分野の知識が必要となりますので、各分野の専門家に相談することになります。

もっとも、法律の専門家であっても、必ずしも相続に詳しいわけではないという点は注意しておかなければなりません。

普段、ほとんど相続の分野を扱っていない専門家に相談をしても、不安の解消や困りごとの解決は難しいかもしれません。

ホームページの取扱業務や実績などを見ると、相続を集中的に取り扱っているかどうかの判断をする際の参考になるかと思います。

当サイトは相続の専門サイトとなっており、ご覧いただくと分かるとおり、当法人では、日頃から相続案件を集中的に扱っている専門家がご相談にのらせていただきます。

また、相談先を探す際、事務所へのアクセスの良さという観点から、お住まいやお勤め先が千葉の場合は千葉にある事務所を探すのがよいかと思います。

当事務所は、千葉駅近くにありますので、ご相談にお越しいただきやすい立地かと思います。

千葉駅近くにある事務所でご相談いただけるほか、お電話でのご相談にも対応しています。

2 相談の予約

相談先が決まったら、ホームページなどで連絡先を確認し、メールや電話などの方法で相談の予約をすることになります。

予約をせずに事務所を訪問しても、不在の場合もあるので、事前の予約をおすすめします。

相談の予約をする際は、相談料などを確認しておきましょう。

無料相談を実施している事務所であっても、実は最初の30分だけが無料というケースもあるため、事前の確認が重要です。

当法人の相続に関するご相談は、原則として相談料無料でお受けしております。

依頼後の費用については、相談の際に詳細をご説明いたします。

3 相談前の準備

相続の相談をする場合は、事前の準備をしておくと、相談がスムーズに進みます。

例えば、相続の場面では、相続人が何人いるのか、遺産の中にどのような財産があるのか等によって、今後の見通しが大きく左右されます。

そのため、それらが分かる詳細な資料があれば相談時にお持ちいただくと、より正確な見通しをお伝えできる可能性が高くなります。

相続人に関する資料としては、亡くなった方の出生から死亡までの戸籍謄本が挙げられます。

遺産の資料としては、通帳や固定資産税に関する通知などがあります。

もちろん、亡くなった方の本籍地が何度も変わっていたり、不動産が千葉以外にもあったりする場合、資料を取得することが難しいこともあります。

当法人では資料がなくても相談は可能ですので、まずはお気軽にご相談ください。

4 相談当日の流れ

ご用意いただいた資料を持って、事務所にお越しいただくことになります。

専門家は、資料を拝見し、相談者の方のお悩みについてお話を聞かせていただきます。

そのうえで、今後の解決の見通しなどをお伝えいたします。

また、事務所にお越しいただくのではなく、お電話で相談をお受けすることもあります。

その場合は、事前に資料をご郵送いただくか、資料の内容をお電話でご説明していただくことになります。

その後、今後の解決の見通しなどをお伝えいたします。

当法人では、相談者の方にできるだけ分かりやすくご説明できるよう心がけていますので、費用面などの気になることは遠慮なくご質問ください。

相続手続きを依頼する専門家の選び方

1 相続に強い専門家に依頼することが重要

相続を取り扱うことができる専門家だからといって、必ずしも相続手続きが得意とは限りません。

例えば、取扱分野に相続を挙げていたとしても、常に相続を扱っているわけではなく、数ある事件のうちの一つとして相続を行っていることが多いです。

そのため、一般的には、幅広い分野を取り扱っている専門家ほど、相続の取り扱い経験は相対的に少なくなってきます。

専門家を選ぶ際には、相続分野を取り扱っていることを前提として、相続に関する経験が豊富な専門家を選ぶことが重要です。

2 相続の経験の有無で結果は大きく変わる

相続手続きは、土地・株式の評価や認知能力の判断、遺言書の解釈、相続に関する税務など、相続の経験が豊富でないと適切な判断ができないケースが多いです。

例えば、土地の評価額は評価の仕方により大きく変わるため、事案に応じた適切な評価ができるかどうかによって、裁判で受け取れる金額が数百万円増加したりすることもあります。

遺産分割協議書をひとつの例にとっても、書き方によっては、法務局が不動産の相続登記に応じてくれないことや、金融機関において預金口座の名義変更・解約に応じてくれない可能性もあります。

税務面においては、遺産分割の方法を工夫することで、節税が可能となる様々な特例を適用し、相続税の金額を大幅に低減できることも珍しくありません。

また、相続放棄は原則的に一回しか行えないため、失敗が許されず、確実に手続きを行うことが求められます。

被相続人の死亡後3か月以上経過しているような例外的事案においては、相続放棄を確実に裁判所に認めてもらうために実務上のノウハウが必要となることもあります。

3 相続に強い専門家を見極めるポイント

専門家の力量を見極める一つのポイントに、今まで扱ってきた相続の案件の数があります。

相続の案件は、財産の状況や家庭内の事情によって対応の仕方や解決方法が全く異なります。

つまり、相続の案件を多く扱えば扱うほど、例外的なケースや困難な場面への対応の経験が積まれていきます。

様々なケースに対応し、どれだけ多くの経験を培ってきたかが、専門家の力量に大きな影響を与えるといえます。

そこで、相続に強い専門家を見極める際は、相続案件を集中的に扱っているのかどうか、幅広い取扱分野の中で相続はどのくらい扱っているのか、年間で何件くらい相続の案件を扱ってきたか等に注目するのもよいです。

4 相続でお困りの際はご相談ください

私たちは、高い専門性を持って相続案件に向き合うため、担当分野制を設け、相続案件を集中的に取り扱うことのできる体制を作っています。

また、相続の案件には法律、税、不動産など幅広い知識が必要となりますので、弁護士や税理士がお互いに連携できる仕組みも持っています。

相続に注力できる体制を整え、これまでにも多くの相続案件を取り扱ってきた実績がありますので、相続のお悩みについて、素早く、満足のいく結果で解決できるようサポートさせていただきます。

千葉で相続についてお困りの際は、お気軽にご連絡ください。

相続についての情報

相続について専門家に相談をされる際、事前に知っておきたいこともあるかと思います。こちらで相続についての情報をご提供していますので参考にしていただければと思います。

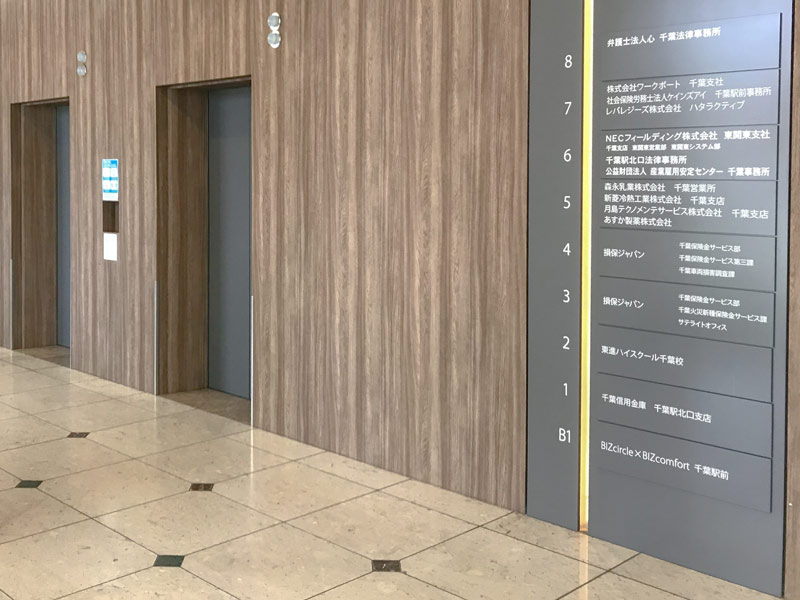

JR千葉駅から千葉オフィスへのアクセス

1 千葉駅の北口へ向かってください

千葉駅から当事務所へお越しいただく際には、駅の北口をご利用ください。

北口は、西改札を出て右方向にあります。

2 北口から駅の外に出てください

北口から、階段またはエレベーターを使って駅の外へ出てください。

3 正面左手に見えるビルへお越しください

当事務所が入居するリードシー千葉駅前ビルは、北口から見て正面左手の場所にあります。

1階に千葉信用金庫、2階に東進ハイスクールが入居しているビルです。

ビルの入り口は、建物左側にあります。

4 エレベーターで8階へお越しください

JR船橋駅から船橋オフィスへのアクセス

1 改札を出たら北口に向かってください

JR総武線・総武快速線をご利用の際は、中央口改札を出たら左へ曲がり、直進します。

東武アーバンパークラインをご利用の際は、改札口を出てそのまま進み、階段を降りたら左へ曲がり、直進します。

北口から駅の外に出ると、目の前にロータリーがあります。

2 ロータリーの右側に沿って進んでください

北口を出たら右方向に向かいます。

ドコモショップの前の横断歩道を渡って左に曲がり、ファミリーマートの前でまた左に曲がります。

3 大通りまで来たら右に曲がり、そのまま交差点まで進んでください

北口から伸びる大きな通りに出たら右に曲がり、そのまま大通り直進すると、交差点があります。

4 交差点を渡らずに右に曲がってください

交差点を渡らず右に曲がり、しばらく進むと、1階に薬局が入居しているビルがあります。

ビルの入り口からお入りいただき、エレベーターで3階までお越しください。

京成船橋駅から船橋オフィスへのアクセス

1 東口改札を出て左に曲がり、船橋フェイスを通り抜けてください

京成本線をご利用の際は、東口改札を出て左へ進み、そのまま直進して建物内の通路を通り抜けます。

2 建物の外に出たら屋外通路を直進し、突き当たりで地上に降りてください

屋外通路を進むと、突き当たりにエスカレーターとエレベーターが見えますので、そこから地上に降ります。

3 JR船橋駅を通り抜けてください

地上に降りると、右側に駅の南口が見えます。

南口から駅構内を直進し、北口に出てください。

4 北口を出たらロータリーの右側に沿って進んでください

ドコモショップ前の横断歩道を渡り左に曲がって、ファミリーマート前でまた左に曲がります。

5 大通りで右に曲がり、そのまま交差点へ進んでください

北口から伸びる大きな通りに出て右に曲がり、大通りまで直進すると、交差点があります。

6 交差点を渡らず右に曲がってください

交差点を渡らずに右へ曲がってしばらく進むと、薬局が入居しているビルがあります。

入り口からお入りになり、エレベーターで3階にお越しください。

柏駅から柏オフィスへのアクセス

1 柏駅に到着したら東口に向かい、駅の外へ出てください

当オフィスに近い出口は柏駅の東口です。

常磐線でお越しの場合、中央口改札を出て右方向へお進みください。

東武アーバンパークライン(東武野田線)の場合は、中央改札を出て右方向へお進みください。

2 左斜め前方にあるエスカレーターで地上に降りてください

駅の外に出ると、左斜め前方にみずほ信託銀行が見えます。

その左側にあるエスカレーターを使って地上に降りてください。

3 交差点を渡ってください

地上に降りると交差点があります。

交差点のはす向かいのビル内に当オフィスがありますので、横断歩道を順番に渡ってください。

4 正面玄関まで進んでください

交差点を渡ったら、三井住友信託銀行や河合塾のある方向にお進みください。

正面玄関からお入りいただき、3階までお越しください。